شركتكم محدودة في الأموال ، لكنك تريد أن تظل واقفة على قدميك وتواصل تطوير أعمالك ؟ إذا كانت الإجابة بنعم ، فهناك 21 من أفضل النصائح والاستراتيجيات والتقنيات لإدارة رأس المال العامل التي يمكنك تطبيقها لحفظ أعمالك.

يمكن إرجاع مفهوم رأس المال العامل إلى تجار Yankee القدامى الذين سيملئون شاحناتهم بأشياء مختلفة ويبيعونها. أنه ينطوي على ثلاث عمليات مهمة. أولاً ، يقوم التاجر بشراء البضائع بالائتمان من المورد ، ثم يقوم ببيعها ويقوم بجمع النقود من أجل الربح ، ثم يقوم في النهاية بدفع المورد لبضائعه لإظهار أنه يستحق قرضًا جديدًا.

إدارة رأس المال العامل؟

في الوقت الحاضر ، تظل المبادئ الأساسية كما هي ، لكن منذ ذلك الحين تغير التعريف.تشير إدارة رأس المال العامل إلى كيفية استخدام المديرين للتمويل قصير الأجل لتمويل أصولهم الحالية ، مثل النقدية ومكافئات النقدية الأخرى ، والمدينين ، والمخزون ، والنفقات المؤجلة ، إلخ.

الأصول الحالية ضرورية لأي نشاط تجاري ، لكن يجب أن يتذكر المديرون أن هناك مصاريف مرتبطة بالاحتفاظ بها . إذا تمكنت الشركة من تخفيض أصولها الحالية دون المساس بالمبيعات ، فستزداد الربحية حتماً.

تنطبق إدارة رأس المال العامل ، التي ترتبط ارتباطًا وثيقًا بإدارة سلسلة التوريد المالية ، على جميع الشركات ، بغض النظر عن وضعها الحالي ونتائجها.

تقوم الشركات بشراء البضائع والخدمات من مورديها ، وتخزين البضائع في الوقت وبعد عملية الإنتاج قبل بيعها لعملائك. تأخذ هذه الدورة نسبة عالية من السيولة المتاحة للشركة. عادةً ما تعيد الشركة السيولة فقط بعد سداد البضائع المصنعة.

سيتم تطبيق إدارة رأس المال العامل. من خلال تحسين العمليات المختلفة ، يمكن تخفيض حجم رأس المال المرتبط.ثم يمكن للشركة استخدام سيولة إضافية للاستثمار أو حفز النمو في أسواق جديدة.

لا شك في أن الحاجة إلى إدارة فعالة للأموال لا يمكن المبالغة فيها ، لأن هذا يساعد على زيادة ربحية الشركة ويسهل أيضًا المعاملات المالية. ومع ذلك ، من المحزن أن نلاحظ أن تقرير PWC وجد أنه كان هناك انخفاض في تركيز رأس المال العامل بعد الأزمة المالية.

هذا يعني خسارة طويلة الأجل لكثير من الشركات. إليك أفضل النصائح والاستراتيجيات وطرق إدارة رأس المال العامل التي يمكنك استخدامها لحماية رأس المال العامل الخاص بك.

21 من أفضل نصائح إدارة رأس المال العامل وطرق الاستراتيجية

1. إدارة المشتريات والمخزون

يعد التتبع الفعال لمخزونك في أي وقت معين من علامات الإدارة الفعالة لرأس المال العامل. ويرجع ذلك إلى حقيقة أن وجود احتياطيات أكثر من اللازم قد يمارس ضغطًا مفرطًا على مبلغ النقد الذي يجب أن تستخدمه الشركة في أنشطتها الأخرى.مرة أخرى ، يمكن أن يؤدي هذا إلى تلف المنتج بسبب التخزين الطويل الأجل إذا كان المخزون حساسًا للوقت.

من ناحية أخرى ، فإن نقص المخزون يمكن أن يتسبب في خسارة الشركة لمبيعات منافسيها وفي النهاية ستكون النتيجة النهائية مضرة بصورتها ، وبعبارة أخرى ، من أجل الحفاظ على مخزون فعال ، يجب أن تأخذ في الاعتبار البضائع التي تشتريها والمبلغ الذي تبيعه. في حالات أخرى ، تحتاج إلى الحفاظ على مستوى المخزون الأمثل لهذا.

يمكن تحقيق ذلك من خلال الحفاظ على علاقة وثيقة بين المعلومات والاتصالات بين الإدارات المختلفة والتنبؤ بالنمو المحتمل وانخفاض الطلب بحيث لا يكون لشركتك الكثير أو كثير للغاية بعض الأسهم في أي وقت معين.

إذا كان العمل لا يعرف مستوى الأسهم التي لديه في أي وقت معين ، فسيكون من المستحيل تقريبًا لشركة تحديد مستواها الأمثل ، وهذا يمكن أن يؤدي إلى العديد الادخار للعمل. يمكنك مواجهة ذلك من خلال تلخيص عدد المنتجات التي يتعين عليك تتبع ما هو في متناول يدك وتبرير الحاجة إلى شراء المزيد من الأسهم أو لا.

2. دفع الموردين في الوقت المحدد

من نافلة القول أن الانضباط في عملية الدفع جزء مهم جدًا من عملية الدفع.أظهرت الأبحاث والدراسات التي أجريت على مستويات رأس المال العامل أن التحسن الأكبر يرجع إلى تحسن معدلات الملاءة المالية وانخفاض عدد الديون المستحقة (DPO).

الشركات التي تدفع في الوقت المحدد مقابل السلع والخدمات المشتراة لديها عمال أفضل العلاقات مع الموردين لديك والأسبقية عند محاولة إبرام صفقات أفضل ، مثل الخصومات وشروط الدفع ، مع الموردين الخاص بك إذا لزم الأمر.

إذا كنت تستطيع الرجاء مع الموردون والبقاء في دفاتر جيدة ، يمكنك توفير المال على المدى الطويل عندما تحصل على خصومات كبيرة على عمليات الشراء بالجملة والأوامر المتكررة وزيادة فترة الائتمان الخاصة بك.

3. تحسين عملية المستحقات

لجعل عملية المدينين أقصر ، من الأفضل أن يكون لديك نظام تحصيل جيد. يجب أن تحاول إرسال الفواتير في أسرع وقت ممكن. في بعض الأحيان قد تكون هناك أخطاء أو عمليات بيروقراطية ضخمة أو أوجه قصور يمكن أن تؤدي إلى تأخير في عملية إرسال الفواتير.

في حالة حدوث ذلك ، يجب دراسة عملية الفاتورة وإعادة تقييمها لجعلها مبسطة للغاية و اجعلها فعالة بقدر الإمكان.يمكن استخدام التقنيات بسهولة لتحسين الفوترة الإلكترونية وبالتالي تسريع عملية الفوترة والتحصيل ، وفي نهاية المطاف تسريع العملية ودورة تحويل الأموال.

بالإضافة إلى ذلك ، يجب فحص الفواتير بعناية للتأكد من توفرها الأخطاء قبل إرسالها إلى المدين من أجل تجنب التأخير في السداد.يمكنك أيضًا تذكير المدينين من حين لآخر بأنهم مدينون لك ويجب عليهم سدادها في أقرب وقت ممكن.

4. الإدارة الفعالة للمدينين

بحيث توفر ريات رأس المال العامل في أي وقت، يجب التأكد من أن الأموال القادمة في الأعمال التجارية وفي الوقت المحدد. إذا لزم الأمر ، فقد تحتاج إلى مراجعة القروض والعقود التي لديك مع المدينين لديك للتأكد من أنك لا توفر لهم نافذة كبيرة للغاية لدفع ثمن السلع والخدمات التي اشتروها ، لأن هذا قد يكون له تأثير سلبي على النقد التدفقات الخاصة بشركتك الخاصة.

يجب أن تكون شروط القرض التي قمت بالتوقيع عليها مع المدينين الخاصة بك بحيث تفيد شركتك واحتياجات التدفق النقدي الخاصة بك. يجب أن تسعى جاهدين لتخفيض الديون المعدومة إلى الحد الأدنى عن طريق إدخال عمليات فحص ائتمانية أكثر صرامة والتأكد من وجود إجراءات فعالة لمراقبة الائتمان لمقاضاة العملاء المتأخرين.

5.اتخذ قرارات تمويل مستنيرة

رأس المال العامل بدون فوائد ولا يتطلب أي شروط ، لذلك فهو أرخص وأسرع مصدر نقدي للشركة. أظهرت دراسة حديثة أن حوالي 65 في المائة من المؤسسات لا تحتاج إلى دعم مالي عاجل.

بعد تعديل رأس المال العامل حسب ترتيب التفضيلات ، ستتمكن الشركة من اتخاذ قرارات استثمارية استراتيجية تؤثر على الإنتاجية والكفاءة التشغيلية. من ناحية أخرى ، فإن السيولة التشغيلية غير الكافية بسبب حقيقة أن منتجاتك مرتبطة بالأسهم والأسهم والفواتير غير المدفوعة يمكن أن يكون لها تأثير كبير على التدفق النقدي.

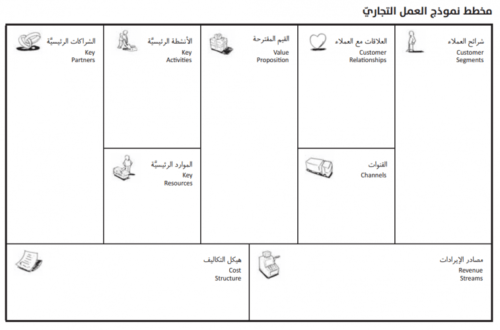

6. تعريف متطلبات العمل

يعد تحديد متطلبات العمل بدقة الخطوة الأولى في اختيار أفضل طريقة لتمويل رأس المال العامل. بغض النظر عما إذا كان عملك يبدأ في السنوات القليلة الأولى أو إذا كنت تنوي توسيع أعمالك ، فسيتطلب ذلك أساليب مختلفة ، وفي نهاية المطاف ، حل مالي مختلف.

نظرًا لوجود طرق مختلفة ، مناسبة لكل مرحلة.من أجل أسلوب حياة الشركة ، من الضروري حقًا مناقشة الخطط والمتطلبات داخل الشركة مع الإدارة العليا ومع مقدمي الخدمات المالية الخارجيين حتى تتمكن من تخطيط احتياجاتك الرأسمالية والوصول إليها بعناية وفقًا للأهداف الاستراتيجية للشركة.

<р0> 7. التنبؤ

لضمان الإدارة الفعالة لرأس المال العامل في الشركة ، من المهم للغاية ضمان التنبؤ الصحيح بالتدفقات النقدية. عند وضع التوقعات ، يجب أن تأخذ في الاعتبار تأثير العوامل الهامة مثل تصرفات منافسيك ، وفقدان العميل الرئيسي ، والأحداث غير المتوقعة ، ودورات السوق ، كما أن التنبؤ بالتدفقات النقدية يعد ميزة أيضًا بمعنى أنه يساعد في تعزيز ميزانية الشركة واستقرارها المالي. متاح للأعمال.

8. الإدارة الفعالة للأموال

من خلال الجمع بين المهارات التشغيلية والمالية لشركتك بمهارة ، يمكنك التعرف على الاستراتيجيات الجديدة التي ساعدت على تنفيذها لتلقي المال في المدى القصير. بمساعدة قادة الشركة الأكفاء ، يمكن تحديد الأهداف المسؤولة للمؤسسة ، ويمكن تحقيق مستويات مناسبة من فعاليتها ، والتي يمكن أن تكون عوامل حفازة ووكلاء للتغيير.

9.التمويل البديل

في بعض الأحيان ، قد يكون الحصول على قروض مشكلة كبيرة لأصحاب الأعمال الصغيرة ، وبالتالي قد يضطرون إلى البحث عن بديل آخر لتلبية احتياجاتهم من المال. العوملة الفاتورة والسلف رأس المال العامل تساعدك على الحصول على النقد بشكل أسرع. باستخدام طرق بديلة ، يمكنك تحسين إجمالي التدفق النقدي للشركة.

10. اختصار دورة التشغيل

كقاعدة عامة ، تبدأ دورة عمل جميع المؤسسات تقريبًا عندما يتم شراء المواد الخام عن طريق تحويل الحسابات المستحقة الدفع إلى نقدا. وغني عن القول إنه إذا استغرقت دورة العمل فترة طويلة من الوقت ، فسوف يتم حبسها برأس مال عامل كبير ، وبتقصير دورة التشغيل ، يمكن للأعمال أن تساعد في إطلاق أموالها بشكل أسرع ، وبالتالي تحسين السيولة قصيرة الأجل للشركة.

11. زيادة المبيعات وخفض التكاليف

إن أسهل طريقة لتحسين وضع رأس المال العامل لأي شركة هي ببساطة تقليل تكلفة الإنتاج. ستحتاج إلى دراسة نفقاتك بعناية ، مثل مقدار الأموال التي تنفق على رحلات العمل والإيجار والمكاتب واللوازم المكتبية ، إلخ ، حتى تتمكن من حل النفقات غير المهمة وتقليلها دون التأثير على الإنتاجية ، وبالتالي توفير التكاليف.

يمكن أن تكون الزيادة في إيرادات المبيعات أيضًا طريقة أخرى لتحسين رأس المال العامل إذا كان نمو الدخل أكبر من الزيادة في النفقات اللازمة لتوليده.

12. الاستثمار في العمليات

لا تستثمر فقط في العمليات ، بل تستثمر أيضًا في العمليات. حاليا ، يمكنك استثمار رأس المال العامل الخاص بك في المناطق الخاطئة من عملك. على سبيل المثال ، إذا كنت تنفق كل ما تفعله تقريبًا على عمليات الإنتاج والقليل جدًا على التسويق والمبيعات ، فسيكون من الصعب عليك العثور على عملاء جدد ضروريين للغاية لزيادة التدفق النقدي الخاص بك. خذ الوقت الكافي للوصول إلى نشاطك التجاري ومعرفة المناطق التي يمكنك استخدام أموالك فيها لزيادة ربحك.

13. تجنب الخسائر بأي ثمن

في للوهلة الأولى ، قد يبدو أن إصلاح المعدات هو الحل الأكثر فعالية من حيث التكلفة لشراء أو استئجار حل جديد ، ولكن هذا ليس هو الحال دائمًا. الحقيقة هي أنه في بعض الحالات ، يمكنك إنفاق مبالغ كبيرة على الإصلاحات لمجرد ترك قطعة معيبة من المعدات يمكن أن تقلل من إنتاجيتك.

هذا هو المكان الذي يجب أن نلقي فيه نظرة على الأمور المالية. أرقام عملك. قد تجد أن سعر الشراء الأولي للمعدات وعائد الاستثمار طويل الأجل أكثر ربحية من الإصلاح الدائم القديم.

14. الاستعانة بمصادر خارجية لعمليات معينة

يمكن أن يكون الاستعانة بمصادر خارجية لبعض المهام ميزة مزدوجة بمعنى أنها يمكن أن تؤدي إلى خفض التكاليف وكذلك السماح للموظفين بتركيز جهودهم في مجالات أخرى أكثر أهمية من أنشطتها. يمكن أيضًا استخدام الاستعانة بمصادر خارجية إذا كنت تدير شركة صغيرة مع عدد محدود من الموظفين الذين لا يملكون معرفة أو مهارات عمل كافية للعمل بفعالية في أقسام تجارية معينة. يمكن الاستعانة بمصادر خارجية لعمليات مثل المبيعات أو خدمة العملاء أو المحاسبة أو الدعم الفني لأشخاص أو مؤسسات أخرى.

15. كن حذرًا في تقاريرك المحاسبية

تتمثل إحدى المشكلات التي تواجهها الشركات عند محاولة تتبع رأس المال العامل في أنها لا تملك البيانات اللازمة لتقديم تقرير دقيق ، ولا يعرفون ما يتم إنفاقه عليه.

قسم المحاسبة الخاص بك وجود محاسب يستطيع تفقد كتبك، يمكنك تقليل الأخطاء، وبالتالي اتخاذ القرارات التجارية أكثر فعالية. يمكن أن يكون وجود برنامج حساب في السحابة مفيدًا أيضًا لأنه يمكنك التحدث إلى المحاسب الخاص بك عبر الهاتف عندما تنظر إلى نفس مجموعة الحسابات.

16.قم بتطوير عملية تحصيل فعالة

يجب ألا تبدأ من التفكير المثالي بأن العملاء والعملاء سوف يسددون ديونهم في الوقت المحدد. لا تطوي يديك وانتظرهما. إرسال رسائل تذكير بالدفع والعمل للتأكد من أن العملاء الذين لديهم دفعة لاحقة يمكنهم الحصول على جدول دفع أفضل. على الرغم من أن إعطاء خصومات للعملاء ذوي الرواتب السريعة هو خيار آخر ، تأكد من عدم تقديم الكثير من الخصومات التي قد تؤثر سلبًا على التدفق النقدي الخاص بك.

17. تأكد من أن المدينين يدفعون لك : بعض الشركات لا تقدم بطاقات ائتمان لأنها باهظة الثمن ، وفي النهاية ، يصعب على الأشخاص رعايةهم بسبب خيارات الدفع الصعبة. يجب أن تحاول أن تسهل على عملائك دفع ديونهم ، كما لا يوصى بإزالة طريقة الدفع ، والتي يعتبرها الكثيرون أمراً مفروغًا منه.

18. إنشاء كفاءة من شأنها أن تساعدك على إكمال المهام والمهام بشكل أسرع

يمكن تحقيق ذلك من خلال تحسين مكان العمل ، بحيث يتم إنجاز المهام بشكل أسرع ، وبالتالي تحسين التدفق النقدي. يمكن أن يكون المحترفون يعملون مع شاشتين أو تحديث الأجهزة أو باستخدام أنظمة ممتازة.على سبيل المثال ، إذا كنت تستطيع تنفيذ شيء يقلل المهمة ، والتي تستغرق من أربع ساعات إلى ساعتين ، فيمكنك الحصول على ضعف هذا الدخل بتكلفة محتملة.

20. استخدم ميزانية التدفق النقدي

تُعد ميزانية التدفق النقدي أداة مهمة للغاية يجب أن تمتلكها الشركة ، بمعنى أنها تساعد على فهم الوقت الذي تحتاج فيه إلى الدفع مقابل شيء ما ، وعندما تحصل على أعلى مستويات الدخل ودخلها . مع هذه المعلومات مقدمًا ، يمكنك إما ترتيب عمليات السحب على المكشوف لفترات ضئيلة أو توفير أموال لتغطية النفقات.

لا ينبغي أن تقتصر برامج تحسين رأس المال العامل على وظيفة التمويل فقط. هذا يجب أن يجذب فريق الإدارة بأكمله للشركة. من الخطأ الاعتقاد بأن جميع مشاكل إدارة الأموال لا يمكن حلها إلا عن طريق الخزانة. عيّن رواد إستراتيجية رأس المال العامل أو المحلي في مؤسستك.

يجب ألا تقوم أبدًا بتعديل مستويات رأس المال العامل بشكل مصطنع مع المدفوعات المؤجلة للموردين أو تعزيز أنشطة التحصيل بشكل عشوائي لزيادة الإنتاجية في نهاية الربع أو العام. ، هذه الأساليب الخفية لزيادة رأس المال العامل يمكن أن تؤدي إلى عواقب بالنسبة للأعمال التجارية بسبب رد الفعل الذي قد ينجم عن مثل هذه الإجراءات.

من خلال كبح رأس المال العامل من الموردين ، يمكنك تقليل رأس المال العامل الزائد على المدى القصير ، ولكن من المحتمل أن يختفي هذا التحسن بمرور الوقت ، حيث يعدل الموردون أسعارهم وفقًا لذلك. يعد الخصم الديناميكي أمرًا شائعًا.

شجع الناس على تحقيق أهداف تحسين رأس المال العامل من خلال التعرف على موظفيك ومكافأتهم بشكل صحيح ، وخاصة على المستوى الإداري.

20. بذل جهود متضافرة لتحسين دائم رأس المال العامل

T . قد يكون هناك إغراء لتشتيت الانتباه عن رأس المال العامل ، خاصة إذا كان العمل لا يزال في مراحله الأولى لأنه قد لا يمثل المشكلة الأكثر إلحاحًا. أيضًا ، في الوقت الذي يكون فيه النشاط التجاري في أزمة ، قد يكون هناك انحراف من رأس المال العامل إلى مناطق أخرى “عاجلة”.

ومع ذلك ، تجدر الإشارة إلى أن الشركات ستدفع دائمًا لإهمال التركيز على رأس المال العامل لديها. يمكن أن يؤدي تجاهل رأس المال العامل إلى الحد بشكل كبير من قدرة الشركة على النمو وتلبية الطلب بعد استعادة النشاط التجاري.

21.قدِّم قيمة مضافة للموردين لديك

تستخدم العديد من المؤسسات الكبيرة حاليًا بوابات الويب لتوفير شفافية محاسبة شفافة وسلسة لجميع مورديها وحتى لمعاملاتهم المالية ، بغض النظر عن موقعهم. ، يمكنك أيضًا التوصل إلى طرق وإجراءات وتقنيات يمكن أن تزيد بشكل كبير من قيمة مورديك.

22. دائمًا تتطلع إلى

التخطيط الاستراتيجي مهم جدًا عندما إنها تتعلق بالحفاظ على رأس المال العامل الخاص بك. يلزمك تخطيط احتياجات رأس المال وتقييمها بعناية للأسبوع أو الشهر أو الربع أو السنة التالية ، هل تحتاج إلى تقييم الاحتياجات التي قد تنشأ ، على سبيل المثال ، هل تحتاج إلى تحديث البرنامج؟ توفير تدريب الموظفين؟ الانتقال إلى مكتب أكبر؟ وآخرون

هناك العديد من الاعتبارات ، ناهيك عن التكاليف التي قد تنشأ فجأة. خطط وفقًا لذلك وكن مستعدًا لأي شيء. تجدر الإشارة إلى أن الإدارة السليمة لرأس المال العامل لا تتطلب فقط الوقت ، ولكن أيضًا الجهد. ومع ذلك ، من المهم أن ينمو عملك ويستفيد من الفرص الجديدة.